フランスの経済学者トマ・ピケティが話題となっています。彼の著作である「21世紀の資本」は分厚い学術書ながら世界中で異例の大ヒットとなりました。

格差を生み出す『r>g』の法則

ピケティは、過去の膨大な歴史データを駆使して、富の蓄積や分配がどのように行われてきたのか実証的に示しているのですが、ちょうど格差問題が大きなテーマとなっている米国で大きな関心を呼び、これが世界的なブームにつながったようです。

21世紀の資本では、歴史的にいつの時代も、資産の収益率(r)が所得の伸び(g)を上回っており、これによって富を持つ人とそうでない人の格差が広がると主張しています。特に今後は、世界経済の成長率が鈍化することにより、格差が拡大すると予測しています。つまり恒常的にr>gが成立するので、格差が拡大するというわけです。

ピケティの本には、長期にわたる資本収益と経済成長率を比較した図がありますが、あまりにもスケールが壮大で具体的にイメージすることができません。

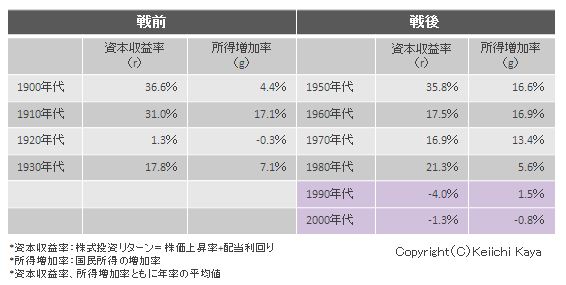

そこで筆者は、明治以降の日本において、資本収益と所得の伸びがどんな関係だったのかについて、具体的に検証してみました。

ひとくちに資本収益といってもいろいろあります。銀行預金の利子とリスクの高い株式では当然、収益率は異なります。ピケティの本では、実物資産と金融資産の総額を資本と定義しているようですが、ここでは、分かりやすいように、株式投資に話を限定してみました。

利用したデータは、過去100年間の株価と国民所得です。

戦前の日本には連続した株価指数のデータはないのですが、筆者は独自に収集した明治時代からの株価データを保有しています。これを用いて、簡易的に株価の連続データを作成し、年ごとの上昇率を計算しました。最終的には10年間の平均値で比較を行っています。

株式投資によるリターンは、株価の上昇によるものと、配当によるものがあります。ここでは、株価上昇率に配当利回りを加えたものを最終的な株式投資リターンとしています。明治時代や終戦直後など、配当率が不明な時代もありますので、そういった部分については、前後の値から推定を行いました。

資本収益はほとんどの時代で所得を上回ったのだが・・・・

結果は、ピケティが主張しているように、ほとんどの時代において、株式投資リターンが国民所得の伸びを上回っていました。

戦前はすべての時期において株式投資リターンの方が上回っていますし、戦後も高度成長期は資本収益率が高い状態が続きました。これだけの差があれば、資本全体の収益率も所得の伸びを上回りそうです。

しかし、資本収益と所得の伸びが近づく局面があります。それは不況の時です。戦前では大正バブルがはじけ、昭和恐慌へと突き進んだ1920年代に両者が拮抗しています。

戦後では、バブル崩壊後の失われた20年において、国民所得の伸びが株式投資リターンを上回っています。資本収益が国民所得を上回るのは普遍的な現象であるというのがピケティの主張ですが、それが正しいのだとすると、現在の日本は例外的に格差が縮小する時代だったということになります。

実際、不況の時代には、高額所得者が減少し、所得格差が縮小するという現象が見られます。しかし、20年にわたって不況が続くというのは、世界的にみても珍しい状況ですから、ここ20年の日本はやはり特別なのでしょう。

気になるのは今後ですが、アベノミクスが成功することになれば、日本の株価や不動産価格はさらに上昇するはずです。そうなってくると、富を持つ人と持たない人の格差は急激に拡大することになります。

本コラムでも指摘した通り、アベノミクスによる株高の恩恵を受けた人は、株式を保有する富裕層に偏っているという現実があります。資本収益による格差から逃れるためには、何らかの形で投資を行い、資産から生まれる収益を自分のものにする工夫が必要となるでしょう。